Mit Bild

Auf Kosten des Finanzamts essen gehen - unter bestimmten Voraussetzungen ist das möglich: Zumindest einen Teil der Kosten von Geschäftsessen dürfen Sie als betrieblichen Aufwand geltend machen. Die Mehrwertsteuer bekommen Sie sogar in voller Höhe erstattet. Voraussetzung dafür ist jedoch, dass Aufzeichnungen und Bewirtungsbelege bestimmte Anforderungen erfüllen. Wir erläutern die Gesetzeslage und liefern ein fertiges Abrechnungsmuster.

Mit Bild

Gemeinsame Mahlzeiten sind im Geschäftsleben an der Tagesordnung: "Arbeitsessen mit ..." lautet einer der häufigsten Einträge in geschäftlichen Terminkalendern. Nicht nur, um noch mehr produktive Zeiten in einem Arbeitstag unterzubringen: Anbahnung und Pflege guter Beziehungen gelingen bei Tisch erfahrungsgemäß besonders gut. Und: Viele Menschen verbinden nun einmal gern das Angenehme mit dem Nützlichen.

Mit Bild

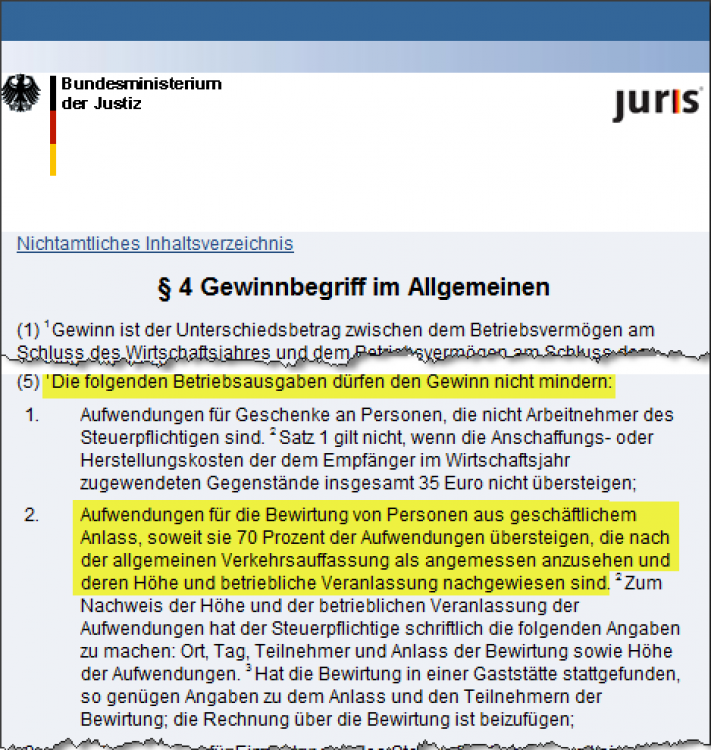

Das erkennen sogar die Finanzbehörden an: § 4 Abs. 5 Einkommensteuergesetz sowie die R 4.10 der Einkommensteuer-Richtlinien enthalten - wenn auch in negativ formulierter Form - recht genaue Angaben über die Abzugsfähigkeit der "Bewirtung von Personen aus geschäftlichem Anlass". Unter "Bewirtung" versteht das Steuerrecht grundsätzlich den "Verzehr von Speisen, Getränken und sonstigen Genussmitteln".

Mit Bild

Dazu gehören auch Nebenkosten wie Trinkgelder oder Garderobengebühren. Nicht in die Kategorie "Bewirtung" fallen hingegen Übernachtungskosten oder Eintrittsgelder für Unterhaltungsveranstaltungen.

Mit Bild

"Aufmerksamkeit" oder "Bewirtung"?

Ebenfalls nicht um eine Bewirtung handelt es sich, wenn im Rahmen von Besprechungen zum Beispiel Kaffee, Tee oder Gebäck gereicht werden: Solche Höflichkeitsgesten gelten als "Aufmerksamkeiten in geringem Umfang". Und die stellen erfreulicherweise zu 100 Prozent betrieblichen Aufwand dar.

Mit Bild

Das entscheidende Abgrenzungskriterium zwischen Bewirtung und Aufmerksamkeit ist dabei nicht etwa der Preis, sondern Art und Umfang der Verpflegung: Während eine Packung Kekse und ein, zwei halbe Brötchen noch als Aufmerksamkeit durchgehen, fallen Currywurst oder Pizza schon unter Bewirtung. Das gilt selbst dann, wenn der Imbiss unterm Strich billiger ist als Kaffee und Kekse oder die Flasche Champagner zum Begießen des Vertragsabschlusses: Der Schampus bleibt auch dann noch eine Aufmerksamkeit, wenn die Flasche 150 Euro kostet.

Mit Bild

"Wer", "wo" und "was" zählt für die Anerkennung der Bewirtungskosten

Für die Behandlung von Bewirtungskosten kommt es im Einkommensteuerrecht darüber hinaus auf Anlass und Ort der "Verköstigung" sowie den Teilnehmerkreis an:

Werden Mitarbeiter und ggf. deren Angehörige im Rahmen von Betriebsfeiern oder Mitarbeiterbesprechungen verpflegt, dann handelt es sich um eine innerbetriebliche (Arbeitnehmer-)Bewirtung. Deren Kosten können Sie in vollem Umfang als Personalaufwand geltend machen.

Werden Kunden im Rahmen kostenpflichtiger Seminare oder Konferenzen beköstigt, dann stellt die Bewirtung einen "Teil des Leistungsaustausches" dar. Die entstehenden Kosten gelten ebenfalls zu 100 Prozent als betrieblicher Aufwand.

Ob eine Bewirtung in den Betriebsräumen oder aber in Restaurants, Hotels, Kneipen, Bars und ähnlichen Gaststätten stattfindet, spielt grundsätzlich keine Rolle. Wichtig jedoch: Werden Geschäftspartner (ganz gleich, ob Kunden, Lieferanten oder Mitarbeiter) in der Privatwohnung eines Unternehmers "bekocht", dürfen die entstandenen Kosten grundsätzlich nicht von der Steuer abgesetzt werden. Diese Einschränkung gilt völlig unabhängig vom Anlass des Treffens.

Mit Bild

Zweifelsfall Home-Office

Befindet sich das (räumlich getrennte) Büro innerhalb einer Wohnung oder eines Eigenheims, gilt diese Einschränkung zwar nicht. Um Missverständnisse und Ärger zu vermeiden, sind Selbstständige mit "Home-Offices" jedoch gut beraten, mit ihren Geschäftsfreunden außerhalb Essen zu gehen.

Mit Bild

Um das klassische Geschäftsessen, die sogenannte "Bewirtung aus geschäftlichem Anlass" handelt es sich schließlich, wenn ein Unternehmer oder Freiberufler mit Geschäftsfreunden zusammenkommt, um Geschäftsbeziehungen anzubahnen und zu pflegen, Vertragsverhandlungen zu führen oder auch Öffentlichkeitsarbeit zu betreiben.

Die dabei entstehenden Kosten (einschließlich der für den Unternehmer selbst und ggf. eigene Mitarbeiter) werden aber nur zu 70 Prozent als betrieblicher Aufwand anerkannt:

Mit Bild

O-Ton Gesetzgeber

Mit Bild

Die übrigen 30 Prozent stellen aus Sicht des Finanzamts den pauschalen Wert des privaten Nutzens dar: Schließlich hätten die Beteiligten ja auch sonst etwas zu sich nehmen müssen. Die 30-Prozentquote gilt völlig unabhängig von den tatsächlichen Verzehranteilen. Es bringt also nichts, wenn der einladende Unternehmer sich nachweislich mit einer Schmalzstulle begnügt.

Bitte beachten Sie: Die anteiligen Kosten eines eventuell teilnehmenden Ehepartners oder anderer Familienangehöriger müssen Sie komplett aus der Rechnungssumme herausrechnen (oder besser: gleich separat bezahlen) - es sei denn, die Verwandten sind Mitarbeiter oder selbst Geschäftspartner Ihres Unternehmens. Aufwendungen für Angehörige der Geschäftspartner werden hingegen vom Fiskus anerkannt.

Mit Bild

Was ist angemessen?

Abziehbar sind die Bewirtungs-Aufwendungen zudem nur, wenn sie angemessen sind. Einen eindeutigen Maßstab für die Angemessenheit von Bewirtungsrechnungen gibt es nicht. Als Prüfkriterium gilt im Zweifel die Frage, ob ein gewissenhafter Kaufmann die entstandenen Kosten angesichts der zu erwartenden Vorteile (Auftragserteilung, günstigere Vertragskonditionen, Informationsbeschaffung etc.) als vertretbar betrachten würde.

Keine Sorge: Der Nachweis eines direkten Zusammenhangs zwischen dem geschäftlichen Mittagessen und einem anschließenden Vertragsabschluss ist nicht erforderlich. Doch muss die Verhältnismäßigkeit gewahrt sein: Dabei geben im Streitfall Unternehmensgröße, Umsatz und Gewinn, aber auch Branchengepflogenheiten den Ausschlag. Der Geschäftsführer eines Zuliefererbetriebes darf beim Treffen mit dem Einkaufschef des internationalen Automobilkonzerns also ruhig etwas tiefer in die Tasche greifen als der Webdesigner, der einen Handwerker als neuen Kunden gewinnen will. Ob das Treffen in der Pommesbude, einer Pizzeria oder dem französischen Gourmettempel stattfindet, spielt keine Rolle.

Anhaltspunkt: Rechnungs-Größenordnungen von bis zu 100 Euro pro Person und Anlass werden in der Regel als angemessen toleriert. An einer Bewirtungsrechnung kann der Betriebsprüfer selbstverständlich auch dann nicht herummäkeln, wenn ein Auftrag letztlich doch nicht zustande kommt. Wichtig ist aber, dass ein Bezug zwischen den bewirteten Personen und Ihrem Betrieb, möglichst einem konkreten geschäftlichen Vorgang erkennbar ist. Denken Sie bei Ihrem Aufzeichnungen daran, dass Sie diesen Zusammenhang auch Jahre später bei einer Betriebsprüfung noch plausibel machen können.

Mit Bild

Die Aufzeichnungspflichten bei Bewirtungen

Bewirtungskosten stellen ein beliebtes, besser gesagt: gefürchtetes Streitobjekt bei der Prüfung von Kleinbetrieben und Freiberuflern dar. Sie müssen getrennt aufgezeichnet und ganz besonders penibel belegt werden. Die Abrechnung von Bewirtungen kann dabei sowohl anhand von Gaststättenrechnungen, durch Lieferrechnungen von Partyservices oder auch mittels eigener Einkaufsbelege erfolgen.

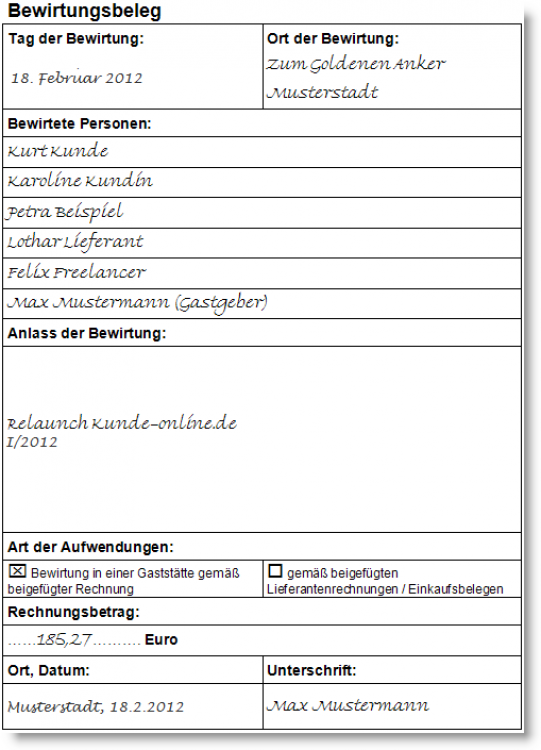

Sofern das nicht bereits aus den Belegen selbst hervorgeht, muss der Steuerpflichtige "zum Nachweis der betrieblichen Veranlassung" zusätzlich folgende schriftliche Angaben machen:

Ort und Tag der Bewirtung,

Namen der Teilnehmer (obligatorische Adressangaben sind entbehrlich, müssen dem Finanzamt auf Nachfrage aber ggf. nachträglich genannt werden können),

möglichst konkreter Anlass der Bewirtung (also nicht einfach "Informationsgespräch" oder "Projektbesprechung", sondern z. B. "Relaunchplanung mustermann-online.de 2012") sowie

die Höhe der Aufwendungen.

Außerdem müssen Sie den Bewirtungsbeleg unterschreiben. Wie eine solche Abrechnung aussehen kann, zeigt das folgende Muster:

Mit Bild

Beispiel eines Bewirtungsbelegs

Mit Bild

Bewirtungsbeleg: Muster zum Herunterladen

Für akademie.de-Mitglieder stellen wir das Formular als PDF-Dokument zum Download bereit:

Muster-Bewirtungsbeleg (PDF, 60 KB).

Wenn Sie Inhalt oder Layout der Vorlage an Ihre Vorstellungen anpassen wollen, können Sie sich das Muster auch als Word-Datei herunterladen:

Editierbarer Muster-Bewirtungsbeleg (RTF-Textformat, 30 KB).

Mit Bild

Gaststätten-Belege

Sofern Ihr Arbeitsessen in einer Gaststätte stattfindet, ist ein eigenes Abrechnungsblatt oft überflüssig: Die Rechnungsformulare von Restaurantkassen bieten in der Regel Raum für die erforderlichen Eintragungen. Von Gaststätten-Belegen selbst wird erwartet, dass sie ...

maschinell erstellt und registriert sind,

die formalen und inhaltlichen Anforderungen an umsatzsteuerlich anerkannte Rechnungen erfüllen (mehr dazu in unserem Grundlagenbeitrag "Pflichtangaben auf Rechnungen"),

den Namen und die Anschrift der Gaststätte sowie (bei Rechnungen über 150 Euro) den Namen des bewirtenden Unternehmers als Rechnungsadressat aufweisen und schließlich

die in Anspruch genommenen Leistungen "nach Art, Umfang, Entgelt und Tag der Bewirtung" differenziert aufführen

Mit Bild

Schlicht "Speisen und Getränke"? Der Fiskus will's genauer!

Die schlichte Angabe eines Gesamtrechnungsbetrages mit dem beliebten Zusatz "an Speisen und Getränken" genügt laut R 4.10 der aktuellen Einkommensteuer-Richtlinie ausdrücklich nicht. Die einzelnen Speisen und Getränke sollten als getrennte Positionen auftauchen, etwa in der Art:

3 Bier - 8,70 Euro

1 Chefsalat - 9,40 Euro

1 Pilzpfanne - 11,20 Euro

2 Rumpsteak - 28,40 Euro

Summe: 57,70 Euro (inklusive 9,21 Euro Mehrwertsteuer)

Mit Bild

Trinkgeld nicht vergessen!

Und noch so etwas: Falls Sie Trinkgeld geben, muss der Empfänger (z. B. Kellner) den Betrag separat quittieren. Bei Kreditkartenzahlung reicht es, wenn Sie die Differenz auf dem Zahlungsbeleg als Trinkgeld kennzeichnen.

Mit Bild

Sonderregelung bei der Umsatzsteuer

Die bisherigen Erläuterungen beziehen sich auf die Anerkennung als Betriebsausgabe von Bewirtungskosten im Rahmen der Gewinnermittlung. Sie gelten also für die Einkommensteuererklärung. Die Umsatzsteuer-Regelungen sind in Bezug auf Bewirtungen ausnahmsweise einmal günstiger für die Steuerpflichtigen: Obwohl nur 70 Prozent des Netto(!)-Rechnungsbetrages als betrieblicher Aufwand anerkannt werden, darf die im Rahmen angemessener Bewirtungen gezahlte Mehrwertsteuer zu 100 Prozent als Vorsteuer geltend gemacht werden.

Bei einer Bewirtungsrechnung über insgesamt 178,50 Euro (= 150 Euro plus 28,50 Euro Mehrwertsteuer) gelten also nur 105 Euro (= 70 % von 150 Euro) als Aufwand. Gleichzeitig dürfen Sie aber den vollen Vorsteuerbetrag von 28,50 Euro von Ihrer Umsatzsteuer-Zahllast abziehen. Den privaten Teil Ihrer Pizza genießen Sie dadurch sozusagen mehrwertsteuerfrei - bis zur nächsten Steuerverschärfung, versteht sich.

Mit Bild

Die Trinkgeld-Extrawurst

Und um die ganze Angelegenheit noch ein wenig komplizierter zu machen, ist der Vorsteuerabzug für freiwillig gezahlte Trinkgelder wiederum ausgeschlossen. Rundet der Gastgeber in unserem Beispiel den Rechnungsbetrag von 178,50 Euro auf 190 Euro auf, gelten die 11,50 Euro Trinkgeld zu 70 % (= 8,19 Euro) als Betriebsausgabe. Die steuermindernden Bewirtungskosten belaufen sich also auf 105 Euro + 8,19 Euro = 113,19 Euro. Am zulässigen Vorsteuer-Abzugsbetrag ändert sich durch das Trinkgeld nichts: Er bleibt bei 28,50 Euro.

Mit Bild

Fazit

Auf den Nachtisch folgt der Papierkrieg: Nur wer die genannten formalen und sachlichen Anforderungen erfüllt, die entsprechenden Aufzeichnungen zeitnah vornimmt und außerdem der Versuchung widersteht, Rendezvous oder Familienfeiern als Geschäftsessen zu deklarieren und von der Steuer abzusetzen, ist bei der nächsten Betriebsprüfung vor bösen Überraschungen sicher. Na denn: Guten Appetit!